Jak w najbliższych latach zmieni się rynek automotive?

Jak spowolnienie gospodarcze w Niemczech może wpłynąć na rynek automotive w Polsce?

Po rekordowych latach przemysł motoryzacyjny przeżywa trudny okres z wieloma niepewnościami w kontekście przyszłego kształtu branży oraz globalnym spadkiem wielkości produkcji o 5% w I półroczu 2019 r. w porównaniu do I półrocza 2018 r. Niemiecka motoryzacja, która jest największym producentem i eksporterem samochodów w Europie, a trzecim na świecie po Chinach i Japonii, również odczuwa spowolnienie. Poza trendem globalnym, niemieckie koncerny odczuły bolesne konsekwencje tzw. afery spalinowej, która zapoczątkowała odchodzenie od samochodów z silnikami wysokoprężnymi.

Nie bez znaczenia dla kondycji branży motoryzacyjnej w Niemczech jest Brexit w Wielkiej Brytanii, która jest jednym z najważniejszych kierunków eksportu samochodów wyprodukowanych u naszych zachodnich sąsiadów. Niestety niemieckie kłopoty to także polskie kłopoty. To nasz najważniejszy partner handlowy, który odpowiada za blisko za 1/3 (ok. 60 mld €) naszego eksportu. Przemysł motoryzacyjny (głównie za sprawą wyprodukowanych w Polsce części i komponentów) znacznie kontrybuuje w tych wartościach.

Tendencja spadkowa światowego poziomu produkcji może się utrzymywać do czasu rozwiązania problemów z silnikami diesla, reorganizacji geograficznej produkcji przez wiodących OEMs i zwiększenia skali produkcji i sprzedaży pojazdów elektrycznych, dla których barierą, oprócz ceny, jest brak infrastruktury serwisowej i zasięg bez ładowania akumulatorów.

Kolejny problem to wojna handlowa między USA a Chinami – jakie ten czynnik może mieć znaczenie dla producentów pojazdów czy części samochodowych w Europie, w Polsce?

Niemcy bardzo obawiają się dalszego ciągu konfliktu USA-Chiny. Państwo Środka jest ich największym partnerem handlowym. Jako, że Polska jest bardzo mało odporna na pogorszenie się sytuacji w Niemczech uważnie również przygląda się tej sprawie.

Rozwój elektromobilności i wygórowane wymagania UE dotyczące emisji – to także jedno z wyzwań, przed którymi stoi rynek automotive. Jak producenci samochodów i części mogą się przygotować, czy już przygotowują na tę rewolucję?

Z badania „MotoBarometr 2018. Nastroje w automotive”, które przeprowadziliśmy w zeszłym roku wynika, że producenci w Polsce zdają sobie sprawę z ogromnej roli nowych technologii w branży motoryzacyjnej. Niemal połowa (46%) widzi w tym trendzie spore możliwości dla rozwoju polskiego automotive oraz swojej firmy. Mowa przede wszystkim o produkcji części lub podzespołów do aut elektrycznych, hybrydowych które mają być remedium na zanieczyszczone powietrze.

Oczywiście są też ryzyka i nie wszystkim uda się skorzystać z tej szansy. Jedne firmy stracą, inne zyskają. Na wysokie ryzyko na pewno wyeksponowani są producenci podzespołów, których „nowa motoryzacja” nie potrzebuje. Te firmy szczególnie powinny zastanowić się, które zmiany rynkowe są dla nich najbardziej istotne i przygotowywać się na nadchodzące wyzwania. Poza tym wszystkie firmy zaciskają pasa, bo rok 2019 nie będzie rokiem ożywienia ale pozostanie wyzwaniem dla całej motobranży ze względu na okres przejściowy w jakim się znalazła. Optymalizują koszty w całej organizacji, pracują nad poprawą wydajności i bardziej niż kiedykolwiek wcześniej stawiają na innowacyjność, która dzisiaj nie jest dodatkowym gadżetem ale koniecznością w walce o przeżycie.

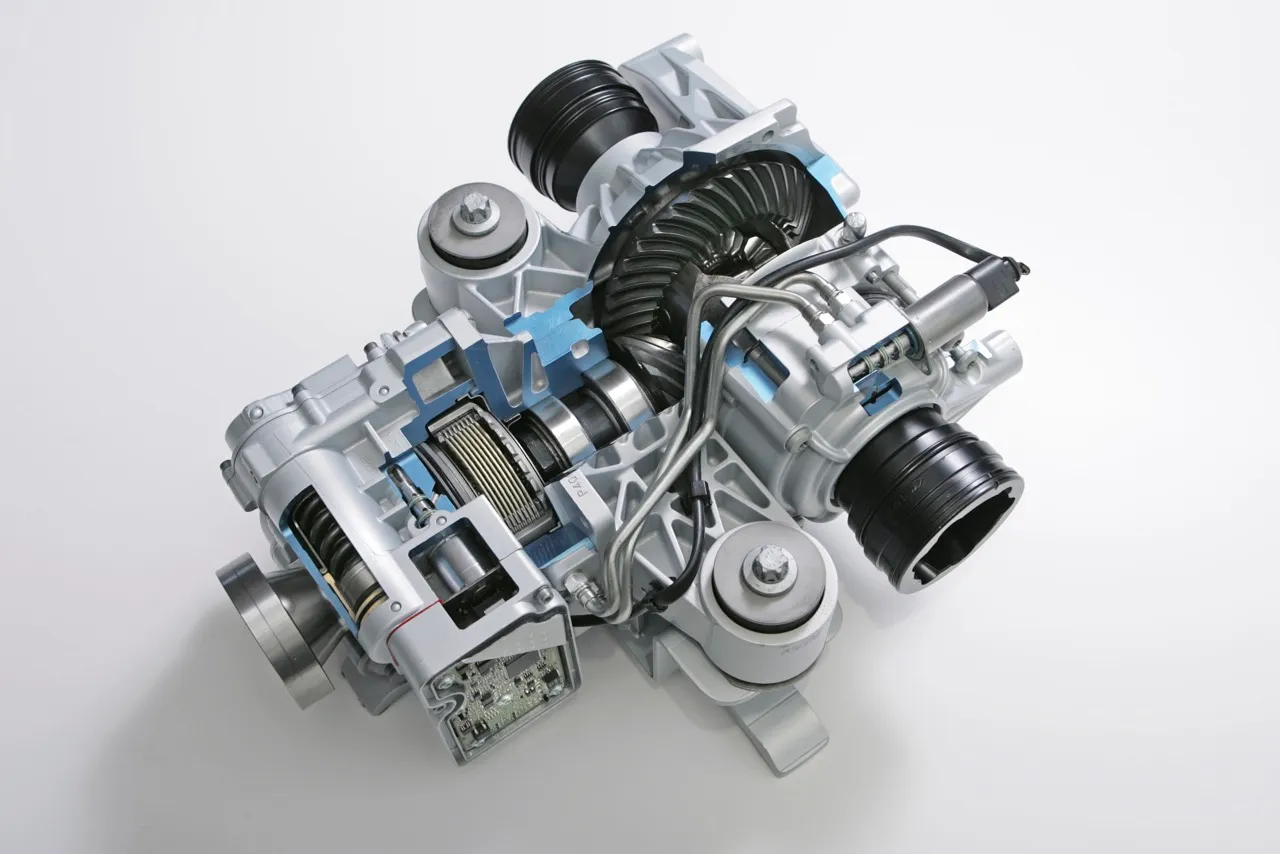

Z prognozy firmy AlixPartners wynika, że średnia liczba elementów układu napędowego może spaść z 1500 w przypadku dzisiejszych pojazdów spalinowych do zaledwie 230 w przypadku pojazdów elektrycznych, przyczyniając się do prognozowanego 40-proc. spadku marż przed opodatkowaniem do 2021 r. Jak branża może poradzić sobie z tym problemem?

Zastosowanie napędu elektrycznego znacznie upraszcza budowę pojazdu. W silniku elektrycznym nie ma licznych podzespołów: tłoków, zaworów, wałów korbowych, itp. Tradycyjny samochód składa się z przynajmniej 9 tys części, elektryczny z niespełna 4,5 tys. Ewolucja mobilności powoduje zmianę struktury zysków. Zyski przemysłu stale rosną, ale głównie w nowych obszarach. Ten trend będzie się umacniał, będąc coraz bardziej widoczny w przyszłości.

Przemysł 4.0 także spędza sen z powiek zwłaszcza pracownikom fabryk pojazdów czy części motoryzacyjnych – czy to szansa, czy raczej zagrożenie dla rynku automotive?

Transformacja przemysłu motoryzacyjnego nabiera prędkości. Obecnie innowacje decydują nie tylko o jakości produktu czy efektywności jego wytworzenia, ale także o skuteczności sprzedaży. Raport Exact Systems „MotoBarometr” (cykliczne badanie nastrojów wśród przedstawicieli zakładów motoryzacyjnych) pokazuje, że zakłady motoryzacyjne w Polsce zaliczają się do najbardziej zaawansowanych technologicznie w Europie. 39% z nich ma dział badań i rozwoju nowych technologii, a 30% obecnie produkuje części do ekopojazdów. Wśród przebadanych krajów tylko Węgry są bardziej innowacyjne. W rozwoju motoryzacji 4.0 Niemcy i Słowacy upatrują szans na rozszerzenie produkcji o nową gałąź technologiczną (odpowiednio 56 proc. i 47 proc. wskazań w badaniu), Rumuni najmocniej wierzą w powstanie zakładu produkującego auta ekologiczne (47 proc. odpowiedzi). Bardziej tradycyjne podejście do wpływu innowacji na branże motoryzacyjną wykazują Rosjanie i Węgrzy, dostrzegający szansę na zwiększenie zamówień i powstanie nowej fabryki części.

Innowacje technologiczne to nie tylko szanse na rozwój, ale również potencjalne zagrożenia. W obliczu czekających branżę motoryzacyjną zmian, polscy respondenci najbardziej obawiają się zmniejszenia liczby zamówień w istniejących już fabrykach w Polsce (38 proc.), spadku sprzedaży i produkcji pojazdów (36 proc.) oraz niewystarczającego wsparcia rządowego dla sektora automotive (30 proc.). Co czwarty ankietowany jest zaniepokojony opóźnieniem technologicznym Polski w stosunku do innych krajów biorących udział w wyścigu innowacyjności.

Cyfryzacja, rozwój pojazdów autonomicznych, car sharing – to również trendy mające niebagatelny wpływ na producentów automotive. W jaki sposób te trendy mogą kształtować przyszły rynek automotive?

Cyfryzacja wydaje się być jednym z najważniejszych tematów krótkoterminowych dla producentów automotive, ponieważ dotyczy wielu wymiarów: daje potencjał do tworzenia nowych modeli biznesowych, umożliwia oferowanie nowych produktów i usług oraz poprawia wydajność procesów operacyjnych. Jeśli zaś chodzi o globalną motobranżę to mamy do czynienia z kilkoma trendami, które kształtują przyszły rynek automotive. Największym mototrendem, jest elektromobilność, czyli rozwój samochodów z napędem elektrycznym lub hybryd plug-in. Ekopojazdy w przyszłości mają całkowicie zastąpić napędy tradycyjne.

Czy w przyszłości samochody nie będą już produkowane tak jak to się dzieje obecnie, czy na rynku pojawią się nowi gracze, np. firmy informatyczne?

Co do wejścia nowych graczy nie mam absolutnie żadnych wątpliwości. Nowi gracze już od jakiegoś czasu wchodzą na rynek motoryzacyjny i z sukcesem odnajdują się na nim m.in. dzięki innowacyjności i świeżemu niemotoryzacyjnemu podejściu. W perspektywie długoterminowej dzisiejszy krajobraz motobranży ulegnie zmianie. Różne technologie są rozwijane przez poszczególne grupy, za wcześnie aby mówić o najlepszym i obowiązującym w przyszłości standardzie. Na pewno samochody będą inne. O tym jak znacznie zmieni się ich wygląd (brak konieczności posiadania w elektrykach dużego silnika wraz z osprzętem pod maską daje spore możliwości do zmiany kształtu), standardy, do których jesteśmy przyzwyczajeni (siedzenia ustawione przodem do kierunku jazdy nie będą koniecznością w pojazdach samojezdnych) przekonamy się w perspektywie najbliższych kilku lat.

Podsumowując – jakie jest miejsce tradycyjnego producenta samochodów czy części samochodowych w tym tyglu zmian i rozwijających się technologii?

Dzieje się przewidywana transformacja przemysłu motoryzacyjnego, w której każdy producent musi znaleźć swoją indywidualną strategię. Otwartość na zmiany powinna być skuteczną strategią w dynamicznie zmieniającym się otoczeniu. Firmy, które będą za wszelką cenę starały się utrzymać status quo – nie przetrwają, ustępując miejsca firmom zdolnym do szybkiej adaptacji. Uważam, że tradycyjni producenci póki co całkiem dobrze radzą sobie ze zmianami. Wiele z koncernów motoryzacyjnych ogłosiło transformację w „dostawcę usług mobilności”. W związku z takim kierunkiem inwestują w firmy technologiczne. Największy operator car sharingu z 3,3 milionami użytkowników w 110 miastach na całym świecie – firma Car2Go, jest własnością Daimlera. Podobne projekty rozwijają również m.in. BMW, PSA, VW, Geely oraz Ford. Chyba każdy z producentów ma już propozycję modelu o napędzie elektrycznym lub hybrydowym, a wielu z nich pracuje również nad pojazdami autonomicznymi.